Παραγγελίες και αγοραπωλησίες πλοίων 2023: Οι ισχυροί της ναυτιλίας σε Ελλάδα και εξωτερικό

Παραγγελίες και αγοραπωλησίες πλοίων 2023: Οι ισχυροί της ναυτιλίας σε Ελλάδα και εξωτερικό

Το περασμένο έτος, ο αντίκτυπος της κλιματικής αλλαγής ήταν ο πλέον εμφανής στις ναυτιλιακές αγορές, καθώς η Διώρυγα του Παναμά αποτέλεσε τον παράγοντα Χ για τα fundamentals των ναυλαγορών, κυρίως της προσφοράς. Καθυστερήσεις, συμφόρηση πλοίων και περιορισμοί στις διελεύσεις έδωσαν ώθηση στους ναύλους συγκεκριμένων τύπων πλοίων, την ίδια ώρα που διαχειρίστριες εταιρείες και ναυλωτές επαναπροσδιόρισαν τη στρατηγική τους για να παρακάμψουν την εν λόγω θαλάσσια αρτηρία. Κατά τα άλλα, οι επιδράσεις του πολέμου στην Ουκρανία ήταν πιο ήπιες μετά το μεγάλο «σοκ» του 2022, ενώ η πολεμική σύρραξη στη Μέση Ανατολή δεν μετουσιώθηκε (τουλάχιστον κατά τη συγγραφή της ανάλυσης) σε σημαντικές μεταβολές στους ναύλους.

Ράλι κατέγραψαν οι ναύλοι των bulk carriers προς το τέλος του έτους, ιδιαίτερα των Capesizes, δεδομένης της υψηλής ζήτησης της Κίνας για σιδηρομετάλλευμα, αλλά και των καθυστερήσεων στον Παναμά, που είχε ως αποτέλεσμα να μειωθεί η προσφορά. Το νέο έτος εκκινεί με ένα εξαιρετικά χαμηλό orderbook της τάξεως του 8%, το οποίο σίγουρα φέρνει χαμόγελα στην αγορά για συνέχιση των πολύ υγιών επιπέδων ναύλων. Οι Έλληνες πλοιοκτήτες για ακόμα ένα έτος κατέγραψαν σημαντική δραστηριότητα στις αγορές και στις παραγγελίες bulk carriers, ενώ αξιοσημείωτο είναι το ότι εταιρείες αποκλειστικής διαχείρισης δεξαμενόπλοιων (Performance) ή containerships (Danaos) έκαναν άνοιγμα στην εν λόγω αγορά.

Στα containerships σημειώθηκε πτώση των ναύλων καθ’ όλη τη διάρκεια του έτους, με μερικές εξαιρέσεις, καθώς η αποδέσμευση χωρητικότητας, που είχε συσσωρευτεί στα λιμάνια τα προηγούμενα έτη, αύξησε την προσφορά, την ίδια ώρα που τα εκρηκτικά επίπεδα ζήτησης, που σημειώθηκαν κατά την πανδημία, δεν επαναλήφθηκαν.

Έντονη ήταν η επενδυτική δραστηριότητα στα δεξαμενόπλοια τόσο σε ό,τι αφορά παραγγελίες όσο και στις αγορές second-hand. Βάσει έκθεσης της VesselsValue, το 2023 έλαβαν χώρα 348 παραγγελίες για δεξαμενόπλοια και 1.206 αγορές δεξαμενόπλοιων στη δευτερογενή αγορά. Παρότι τα επίπεδα των ναύλων δεν ήταν καθ’ όλο το έτος εξίσου υψηλά με εκείνα του 2022, το 2023 αποτέλεσε ένα έτος θετικών εξελίξεων. Πέραν αυτού, το outlook για την αγορά παραμένει αισιόδοξο, δεδομένου του χαμηλού orderbook.

Όσον αφορά συγκεκριμένα τους Έλληνες πλοιοκτήτες, το 2023 κατεγράφη σημαντική εστίαση στις παραγγελίες δεξαμενόπλοιων. Έκθεση της ναυλομεσιτικής Allied στις αρχές Ιανουαρίου του 2024 καταδεικνύει ότι εντός του 2023 έλαβαν χώρα παραγγελίες για 87 δεξαμενόπλοια από Έλληνες πλοιοκτήτες και αγορές 49 δεξαμενόπλοιων.

Το 2023 ήταν ένα έτος λιγότερων «συγκινήσεων» για την αγορά των LNG carriers, καθώς η μεταβλητότητα που κατεγράφη το 2022 δεν επανελήφθη στον ίδιο βαθμό. Τουναντίον, οι spot ναύλοι παρέμειναν κατά κύριο λόγο κάτω από τα $100.000/ημέρα μεταξύ Ιανουαρίου και Σεπτεμβρίου, ενώ προς τα τέλη του έτους σταθεροποιήθηκαν στα περίπου $150.000/ημέρα, βάσει στοιχείων της ναυλομεσιτικής Fearnleys. Την ίδια ώρα, οι ναύλοι στα συμβόλαια χρονοναύλωσης μεγάλης διάρκειας κατέγραψαν σταθερά καθοδική πορεία το 2023, εκκινώντας από άνω των $100.000/ημέρα στις αρχές του έτους και καταλήγοντας στα $75.000/ημέρα στις αρχές Δεκεμβρίου. Ωστόσο, η νωχελικότερη πορεία των ναύλων το 2023 δεν αποθάρρυνε τους επενδυτές. Αντιθέτως, εντός του έτους έλαβαν χώρα σημαντικές επενδύσεις, τόσο παραγγελίες όσο και αγορές. Άλλωστε, οι εκτιμήσεις για το μέλλον της αγοράς φαντάζουν ευοίωνες, δεδομένων των projects εξαγωγών LNG σε Κατάρ και ΗΠΑ.

Τα Ναυτικά Χρονικά, τα οποία διαχρονικά παρουσίαζαν στο πρώτο τεύχος του νέου έτους δεδομένα και αναλύσεις για τις ναυτιλιακές επενδύσεις, επιχειρούν και φέτος να καταγράψουν τον παλμό στην πρωτογενή και δευτερογενή αγορά. Στο πλαίσιο αυτό, παρουσιάζονται αποκλειστικά δεδομένα της VesselsValue, για τις κορυφαίες σε όρους αξίας στόλου εταιρείες, ανεξαρτήτως του αν αυτές προχώρησαν σε κάποια αγορά ή παραγγελία, αλλά και τις κορυφαίες εταιρείες σε όρους αξίας των αγορών ή των παραγγελιών που τοποθέτησαν. Λαμβάνοντας υπόψη ότι τα δεδομένα εξήχθησαν στα τέλη Νοεμβρίου του 2023, είναι πιθανό να εντοπίζονται διαφοροποιήσεις στο μέγεθος ή στην αξία ορισμένων συναλλαγών σε σχέση με σήμερα. Επισημαίνεται ότι το παρόν αφιέρωμα αφορά αποκλειστικά αξία επενδύσεων και όχι αριθμό πλοίων που αγοράστηκαν ή παραγγέλθηκαν. Συνεπώς, οι κατατάξεις της VesselsValue που παρουσιάζονται παρακάτω έχουν διαμορφωθεί με γνώμονα αυτό το κριτήριο.

ΞΗΡΟ ΦΟΡΤΙΟ

BULK CARRIERS

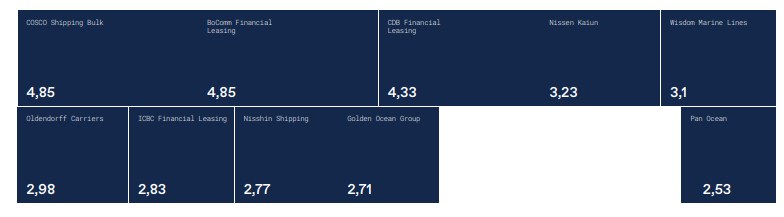

Οι κορυφαίες εταιρείες σε όρους αξίας στόλου

Τα φετινά δεδομένα της VesselsValue, σε ό,τι αφορά τις κορυφαίες εταιρείες διαχείρισης bulkers σε όρους αξίας στόλου, δεν παρουσιάζουν διαφορές σε σύγκριση με τα αντίστοιχα το 2023. Είναι χαρακτηριστικό ότι οι εταιρείες της κορυφαίας δεκάδας είναι οι ίδιες και το μόνο που αλλάζει είναι η θέση τους στην κατάταξη.

Στη φετινή κατάταξη, πρώτες έρχονται η COSCO Shipping Bulk (και πέρυσι πρώτη, με αξία στόλου $4,7 δισ.) και η Bank of Communication Financial Leasing (BoComm Financial Leasing – τρίτη πέρυσι με αξία στόλου $3,1 δισ.), με αξία υπό διαχείριση στόλου στα $4,85 δισ. έκαστη.

Την τρίτη θέση καταλαμβάνει ένα ακόμα κινεζικό χρηματοπιστωτικό ίδρυμα, η China Development Bank Financial Leasing (CDB Financial Leasing) με $4,33 δισ. και την τέταρτη η ιαπωνική Nissen Kauin με αξία στόλου στα $3,23 δισ. Ακολουθεί η Wisdom Marine Lines της Ταϊβάν ($3,1 δισ.), ενώ την ασιατική κυριαρχία σπάει η γερμανική Oldendorff Carriers, που βρίσκεται στην έκτη θέση της σχετικής λίστας και διαχειρίζεται στόλο αξίας $2,98 δισ. H Industrial and Commercial Bank of China (ICBC Financial Leasing) συναντάται στην έβδομη θέση, με την αξία του στόλου της, σύμφωνα με τη VesselsValue, να ανέρχεται σε $2,83 δισ., ενώ ακολουθεί η ιαπωνική Nisshin Shipping ($2,77 δισ.). H νορβηγική Golden Ocean Group ($2,71 δισ.) και η κορεατική Pan Ocean ($2,53 δισ.) κλείνουν τη δεκάδα.

$12 δισ. η αθροιστική αξία των στόλων bulk carriers των τριών εταιρειών της δεκάδας που είναι συνδεδεμένες με κινεζικά χρηματοπιστωτικά ιδρύματα.

Ορισμένα συμπεράσματα που προκύπτουν από τα εν λόγω δεδομένα:

• Υπεροπλία των Ασιατών με 8 από τις 10 κορυφαίες εταιρείες σε όρους αξίας στόλου να είναι ασιατικές (τέσσερις κινεζικές, δύο ιαπωνικές, μία νοτιοκορετική, μία ταϊβανέζικη).

• Σημαντική έκθεση των χρηματοπιστωτικών ιδρυμάτων για ακόμα μία χρονιά στα bulk carriers, με τις BoComm Financial Leasing, CDB Financial Leasing και ICBC Financial Leasing να βρίσκονται στη δεκάδα.

σε όρους αξίας (εκατ. δολάρια)

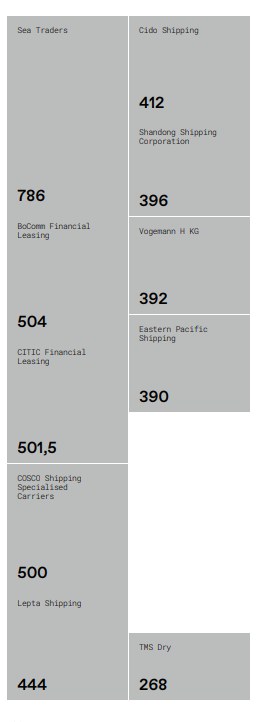

Ελληνική πρωτιά στις παραγγελίες

Στη συγκεκριμένη κατηγορία, η κορυφή ανήκει στη Sea Traders του Ομίλου Προκοπίου, με την αξία των παραγγελιών bulk carriers να ανέρχεται σε $786 εκατ. Άλλωστε, δεδομένα της Veson Press στις αρχές Νοεμβρίου ανέφεραν ότι το orderbook της Sea Traders αριθμούσε 22 Panamax bulk carriers.

Η BoComm Financial Leasing, η οποία στο περσινό αφιέρωμα έλειπε από την κορυφαία δεκάδα παραγγελιών, βρίσκεται φέτος στη δεύτερη θέση, με τις επενδύσεις της σε νεότευκτα bulk carriers να ανέρχονται σε $504 εκατ. Ένα επίσης κινεζικό χρηματοπιστωτικό ίδρυμα, η CITIC Financial Leasing έρχεται τρίτη, με τις παραγγελίες της να ανέρχονται σε αξία στα $501,5 εκατ. Σε απόσταση αναπνοής ($500 εκατ.), η COSCO Shipping Specialised Carriers. Ενδιαφέρον παρουσιάζει το γεγονός ότι για πρώτη φορά στη δεκάδα εισέρχονται οι, λιγότερο γνωστές στο ευρύτερο ναυτιλιακό κοινό, νοτιοκορεατικές Lepta Shipping ($444 εκατ.) και Cido Shipping ($412 εκατ.). Η γερμανική Vogemann H KG επίσης συναντάται για πρώτη φορά στη σχετική κατάταξη, με τις παραγγελίες της το 2023 να κοστολογούνται στα $392 εκατ. Στο περσινό αφιέρωμα, τη δεκάδα έκλεινε η Thenamaris, ενώ φέτος στη δέκατη θέση συναντάμε μια άλλη ελληνικών συμφερόντων εταιρεία, την TMS Dry, με παραγγελίες αξίας $268 εκατ.

Με βάση τα παραπάνω στοιχεία, προκύπτουν τα εξής συμπεράσματα:

• Με εξαίρεση τις BoComm και COSCO,καμία άλλη εταιρεία που βρέθηκε στις κορυφαίες με βάση την αξία των στόλων τους δεν βρέθηκε στη λίστα με τις κορυφαίες εταιρείες σε όρους αξίας παραγγελιών.

• Οι ΒοComm, CITIC Financial Leasing και TMS Dry είναι οι μοναδικές εταιρείες που βρέθηκαν και στην περσινή κατάταξη με τις παραγγελίες.

σε όρους αξίας (εκατ. δολάρια)

Οι «εκπλήξεις» στη second-hand αγορά

$1,6 δισ. δαπάνησαν πέρυσι οι δέκα κορυφαίες εταιρείες σε όρους αξίας αγοράς second-hand πλοίων, όταν ο αντίστοιχος αριθμός το 2022 ήταν $2,3 δισ. Η πτώση αυτή ερμηνεύεται είτε ως απόρροια της πτώσης των αξιών είτε ως αποτέλεσμα λιγότερων συναλλαγών. Με επενδύσεις $291 εκατ. στη δευτερογενή αγορά, η Golden Ocean βρίσκεται στην κορυφή της κατάταξης, ενώ με μεγάλη διαφορά ακολουθεί η Pacific Basin, με την αξία των second-hand bulk carriers που αγόρασε εντός του 2023 να ανέρχεται σε $170,3 εκατ. Η Tomini, η οποία, σε αντίθεση με τις άλλες δύο προαναφερθείσες εταιρείες, βρισκόταν και στην αντίστοιχη περσινή λίστα, συγκαταλέγεται στην τρίτη θέση με $155 εκατ., ενώ σε απόσταση αναπνοής ένα όνομα-έκπληξη: η ΑrcelorMittal Shipping, ο ναυτιλιακός βραχίονας του κολοσσού εξορύξεων ArcelorMittal. Οι σημαντικές επενδύσεις της ερμηνεύονται ως προσπάθειες καθετοποίησης των δραστηριοτήτων της, ακολουθώντας το παράδειγμα άλλων μεγάλων εταιρειών εξόρυξης, όπως η Vale.

To περασμένο έτος, η απόφαση της Danaos να εισέλθει στη διαχείριση των bulk carriers αιφνιδίασε τον ελληνικό ναυτιλιακό Τύπο. «Πιστεύουμε ότι τα μακροπρόθεσμα fundamentals στην αγορά ξηρού χύδην φορτίου είναι πολύ θετικά», είχε αναφέρει ο δρ. Ιωάννης Κούστας σε ανακοίνωση οικονομικών αποτελεσμάτων της Danaos. Οι συνολικές αγορές bulk carriers της Danaos το 2023 ανήλθαν σε $143,4 εκατ., αριθμός που την κατατάσσει στην πέμπτη θέση.

Ελληνικό χρώμα και στην έκτη θέση, με τη Lomar Shipping να αγοράζει από τη δευτερογενή αγορά πλοία αξίας $137,3 εκατ. Ακολουθεί η COSCO Shipping Specialised Carriers ($133,9 εκατ.), ενώ η TMS Dry, συμφερόντων του κ. Γιώργου Οικονόμου, επέδειξε έντονη δραστηριότητα και στις αγορές bulk carriers, πέραν των παραγγελιών. Η United Maritime Corporation, το spin-off της Seanergy Maritime, προέβη σε επενδύσεις $121,4 εκατ. στη second-hand αγορά, ενώ τη δεκάδα κλείνει η δανέζικη Norden.

CONTAINERSHIPS

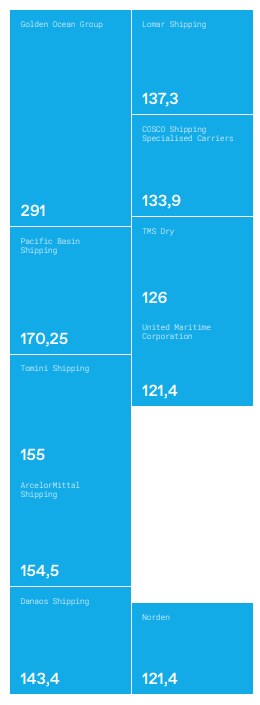

Αλλαγή δεδομένων στη κορυφή

Όπως και στα αντίστοιχα αφιερώματα των περασμένων ετών, η κορυφή ανήκει σε ευρωπαϊκές εταιρείες. Βέβαια, ενώ στη σχετική κατάταξη του 2022 στην κορυφή βρισκόταν η MSC με αξία στόλου στα $20,3 δισ., το σκηνικό πέρυσι άλλαξε και η γαλλική CMA CGM διαχειρίζεται τον υψηλότερο σε αξία στόλο containerships ($23 δισ.). Το δεδομένο είναι ότι οι δύο εταιρείες θα «κονταροχτυπιούνται» για καιρό ακόμη, λαμβάνοντας υπόψη τα orderbooks τους: σύμφωνα με δεδομένα της Alphaliner, το orderbook της MSC απαρτίζεται από 123 πλοία μεταφορικής ικανότητας 1.465.657 TEUs και αυτό της CMA CGM από 112 πλοία μεταφορικής ικανότητας 1.219.141 TEUs.

H MSC πέρασε στη δεύτερη θέση με $18,26 δισ. και στην τρίτη θέση συναντάμε τη Maersk, η οποία για πολλά χρόνια θεωρούνταν η κορυφαία εταιρεία στις τακτικές γραμμές. Η ευρωπαϊκή υπεροπλία σταματά στην ταϊβανέζικη Evergreen, της οποίας ο υπό διαχείριση στόλος βρίσκεται μια «ανάσα» από τα $15 δισ. Ακολουθεί η Seaspan με αξία στόλου στα $13,38 δισ. και η COSCO Shipping Lines με αξία στόλου στα $11,41 δισ. Η γερμανική Hapag-Lloyd διατήρησε την έβδομη θέση, με τον στόλο της να αποτιμάται στα $8,04 δισ. Η BoComm Financial Leasing, πέραν της παρουσίας της στην ορυφαία δεκάδα, βάσει αξίας στόλου, των εταιρειών bulk carriers, συγκαταλέγεται και σε αυτή τη λίστα, δείγμα της εστίασής της στο ναυτιλιακό επιχειρείν. Ο υπό διαχείρισηστόλος της, σύμφωνα με τη VesselsValue, αγγίζει τα $7,74 δισ. Τη δεκάδα κλείνουν δύο ακόμα ασιατικές εταιρείες: η HMM ($7,04 δισ.) και η OOCL ($6,88 δισ.).

Η μόνη διαφορά που εντοπίζεται στην κατάταξη του 2023 σε σχέση με αυτήν του 2022 είναι η απουσία της Shoei Kisen, η οποία αντικαταστάθηκε από την HMM.

Μια ενδιαφέρουσα παρατήρηση στην κατάταξη των εταιρειών βάσει αξίας στόλου είναι ότι η MSC δεν βρίσκεται στην πρώτη θέση. Άλλωστε, βάσει της Alphaliner, η MSC διαχειρίζεται στόλο 800 πλοίων μεταφορικής ικανότητας 5,64 εκατ. TEUs (εκ των οποίων τα 503 μεταφορικής ικανότητας 2,74 εκατ. TEUs είναι ιδιόκτητα – 48%), δηλαδή σχεδόν το 20% του παγκόσμιου στόλου containerships.

Αντιθέτως, στην πρώτη θέση βρίσκεται η CMA CGM, η οποία, βάσει της Alphaliner, διαθέτει στόλο 627 πλοίων μεταφορικής ικανότητας 3,61 εκατ. TEUs (εκ των οποίων τα 253 μεταφορικής ικανότητας 1,79 εκατ. TEUs είναι ιδιόκτητα – 50%), δηλαδή το 12,7% του παγκόσμιου στόλου containerships. Κατόπιν επικοινωνίας με τη VesselsValue, μας γνωστοποιήθηκε πως τα δεδομένα αφορούν και τα υπό ναυπήγηση πλοία. Συνεπώς, τα 118 πλοία μεταφορικής ικανότητας 1,43 εκατ. TEUs της MSC αλλά και τα 108 πλοία μεταφορικής ικανότητας 1,18 εκατ. TEUs της CMA CGM λαμβάνονται υπόψη για τον καθορισμό των αξιών των στόλων τους.

Πέραν αυτού, η VesselsValue υπογράμμισε ότι ο στόλος της CMA CGM περιλαμβάνει περισσότερα μεγάλα πλοία νεότερης ηλικίας έναντι εκείνου της MSC, γεγονός που οδηγεί στο να απολέσει η MSC την πρώτη θέση σε όρους αξίας στόλου.

(δισ. δολάρια)

το 2023 σε όρους αξίας (εκατ. δολάρια)

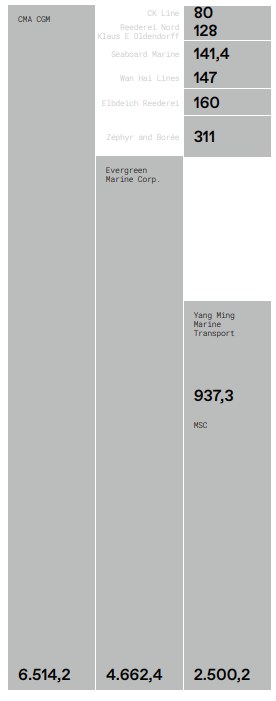

Η εικόνα στις παραγγελίες

Όπως ήδη αναφέρθηκε, το ναυπηγικό πρόγραμμα της CMA CGM είναι εκτενές και ως εκ τούτου δεν προκαλεί εντύπωση το γεγονός ότι βρίσκεται στην κορυφή των εταιρειών με τις μεγαλύτερες σε αξία παραγγελίες ($6,5 δισ.). Ακολουθεί η Evergreen, με τις επενδύσεις της σε νεότευκτα εντός του 2023 να ανέρχονται σε $4,7 δισ. Παρατηρείται συνεπώς μια μεγάλη διαφορά μεταξύ των CMA CGM και Evergreen με τις υπόλοιπες οκτώ εταιρείες σε ό,τι αφορά τα κεφάλαια που δαπάνησαν για παραγγελίες. Οι αριθμοί μιλούν από μόνοι τους: η αθροιστική αξία των επενδύσεων των δύο εταιρειών αντιπροσωπεύει πάνω από το 70% των συνολικών κεφαλαίων που δαπάνησαν οι δέκα εταιρείες της σχετικής κατάταξης. Αν προστεθεί και η τρίτη της λίστας MSC ($2,5 δισ.), το αντίστοιχο ποσοστό ανέρχεται σε 87%. Η Yang Ming, η οποία ωστόσο δεν βρίσκεται στις δέκα εταιρείες με τους μεγαλύτερους στόλους σε όρους αξίας, έρχεται τέταρτη στην κατάταξη, με τις παραγγελίες της να αγγίζουν σε αξία τα $937,3 εκατ. Oι επόμενες δύο στην κατάταξη μάλλον προκαλούν έκπληξη: η γαλλική Zéphyr & Borée με αξία παραγγελιών $311 εκατ. και η γερμανική Elbdeich Reederei με δαπανηθέντα κεφάλαια $160 εκατ. κατάφεραν να εισέλθουν στη δεκάδα, δείγμα ότι, ενώ τα επίπεδα συγκέντρωσης είναι υψηλά στη συγκεκριμένη αγορά, μικρότερες εταιρείες καταφέρνουν να πραγματοποιούν επενδύσεις. Η είσοδός τους αποκτά ακόμα μεγαλύτερη σημασία, αν αναλογιστεί κανείς ότι από τη συγκεκριμένη λίστα απουσιάζουν τρανταχτά ονόματα, όπως η Maersk ή η COSCO. Τη δεκάδα κλείνουν οι Wan Hai Lines ($147 εκατ.), Seaboard Marine ($141,4 εκατ.), Reederei Nord Klaus E Oldendorff ($128 εκατ.) και CK Line ($80 εκατ.).

Στο σημείο αυτό θα πρέπει να υπογραμμίσουμε μια σημαντική διαφορά που προκύπτει συγκρίνοντας τις παραγγελίες του 2022 με του 2023. Στο αφιέρωμα του τεύχους Ιανουαρίου-Φεβρουαρίου 2023, οι Maersk, Zodiac, PIL και Matson βρίσκονταν στις τέσσερις τελευταίες θέσεις στη λίστα με τις εταιρείες τακτικών γραμμών με τις υψηλότερες παραγγελίες. Έκαστη είχε επενδύσει περίπου $1 δισ. Στα δεδομένα που παρουσιάζονται στο παρόν αφιέρωμα, η Yang Ming, που καταλαμβάνει την τέταρτη θέση, έχει δαπανήσει $937,3 εκατ., ενώ οι επενδύσεις πέντε εταιρειών σε παραγγελίες κινήθηκαν κάτω από τα $200 εκατ. Οι εντυπωσιακές αυτές διαφορές ερμηνεύονται από τα ελάχιστα διαθέσιμα slots για ναυπηγήσεις containerships αλλά και από το μειωμένο ενδιαφέρον τοποθέτησης παραγγελιών για τον συγκεκριμένο τύπο πλοίου μετά το μαζικό κύμα παραγγελιών που έλαβε χώρα τα προηγούμενα δύο χρόνια.

containerships το 2023 σε όρους αξίας (εκατ. δολάρια)

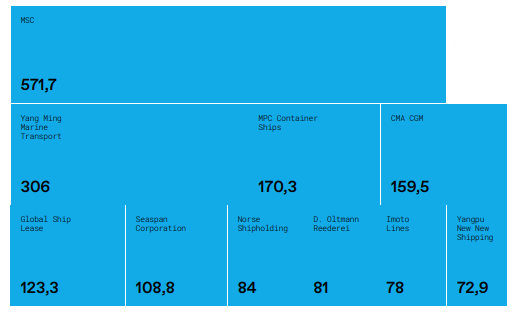

MSC vs CMA CGM σημειώσατε… 1

Η MSC προπορεύεται, μακράν της δεύτερης, στις αγορές second-hand containerships, καθώς το 2023 διέθεσε $571,7 εκατ. Ακολουθεί η Yang Ming με επενδύσεις $306 εκατ. και η MPC Container Ships, με την αξία των containerships που αγόρασε να ανέρχεται σε $170,3 εκατ. Η CMA CGM, αν και πρώτη στην κατάταξη με τις παραγγελίες, εδώ συναντάται στην τέταρτη θέση ($159,5 εκατ.), δεδομένο που αντανακλά την εστίαση του γαλλικού κολοσσού στην πρωτογενή αγορά έναντι της δευτερογενούς.

$731 εκατ. δαπάνησαν οι MSC και CMA CGM για αγορές second-hand containerships το 2023

Η συγκεκριμένη κατάταξη έχει και ελληνική παρουσία. H εισηγμένη στο NYSE Global Ship Lease, επικεφαλής της οποίας είναι ο κ. Γιώργος Γιουρούκος, αγόρασε πλοία αξίας $123,3 εκατ., σύμφωνα με τη VesselsValue. Αξίζει να σημειωθεί ότι και εδώ συναντάμε κάποιες εταιρείες για πρώτη φορά, όπως η σιγκαπουριανών συμφερόντων Norse Shipholding και η γερμανική D. Oltmann Reederei. Ενδιαφέρον παρουσιάζει το γεγονός ότι η Imoto Lines, η οποία δραστηριοποιείται σε μικρές αποστάσεις της Ιαπωνίας με feeder, εισήλθε στη δεκάδα με επενδύσεις $78 εκατ., ενώ τη δεκάδα κλείνει η Yangpu New New Shipping.

Πάντως, ό,τι ίσχυε στις παραγγελίες ισχύει και στη secondhand αγορά: τα κεφάλαια που διοχετεύτηκαν στη δευτερογενή αγορά το 2022 καμία σχέση δεν έχουν με αυτά που δαπανήθηκαν πέρυσι. Για παράδειγμα, η MSC, που επίσης ήταν στην πρώτη θέση στο αντίστοιχο περσινό αφιέρωμα, είχε προβεί σε επενδύσεις $4,7 δισ., ενώ οι Navios Partners και NYK Line είχαν εισέλθει στη δεκάδα με επενδύσεις $200 εκατ. έκαστη. Βέβαια, κατά τα προηγούμενα χρόνια, η υψηλή ζήτηση για containerships είχε εκτοξεύσει τις αξίες των πλοίων (νεότευκτων και second-hand) σε ασυνήθιστα υψηλά επίπεδα.

ΥΓΡΟ ΦΟΡΤΙΟ

ΔΕΞΑΜΕΝΟΠΛΟΙΑ

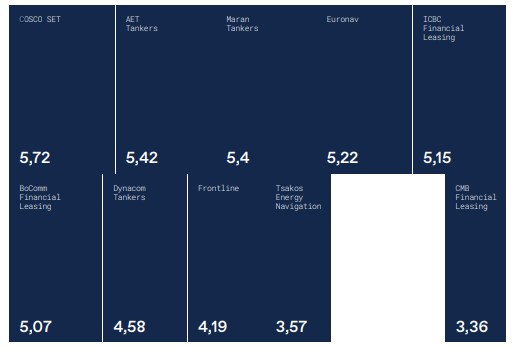

Οι κορυφαίες εταιρείες σε όρους αξίας στόλου

Η παρουσία εταιρειών leasing στην κορυφαία δεκάδα είναι έντονη και στην κατάταξη του 2023, με τις ICBC Financial Leasing, BoComm Financial Leasing και CMB Financial Leasing να διαθέτουν στόλους αξίας $5,15 δισ., $5,07 δισ. και $3,36 δισ. αντίστοιχα, σύμφωνα με τα στοιχεία της VesselsValue. Τόσο η ICBC Financial Leasing όσο και η BoComm Financial Leasing είχαν βρεθεί εντός δεκάδας και το 2022, με την είσοδο της CMB Financial Leasing εντός της φετινής δεκάδας να συνιστά την τελευταία απόδειξη της στρατηγικής εισχώρησης εταιρειών συνδεδεμένων με κινεζικά χρηματοπιστωτικά ιδρύματα στη ναυτιλιακή βιομηχανία.

Όσον αφορά ευρύτερα την κατάταξη, στην πρώτη θέση βρίσκεται η COSCO SET με στόλο αξίας $5,72 δισ., ενώ στη δεύτερη θέση η AET Tankers με έδρα τη Μαλαισία, με στόλο αξίας $5,42 δισ. Η Maran Tankers, με επικεφαλής την κ. Μαρία Αγγελικούση, βρίσκεται στην τρίτη θέση παγκοσμίως, με στόλο αξίας $5,4 δισ., ενώ την ακολουθεί η Euronav με στόλο ύψους $5,22 δισ. Ελληνική παρουσία συναντάμε εκ νέου στην έβδομη θέση, όπου βρίσκεται η Dynacom Tankers, με επικεφαλής τον κ. Γιώργο Προκοπίου, αλλά και στην ένατη θέση, όπου βρίσκεται η Tsakos Energy Navigation, με επικεφαλής τον δρα Νικόλα Τσάκο. Ο στόλος της Dynacom έχει συνολική αξία $4,58 δισ., βάσει των στοιχείων της VesselsValue, ενώ εκείνος της TEN αξία $3,57 δισ. Στη δεκάδα, και δη στην όγδοη θέση, βρίσκεται η Frontline, με στόλο αξίας $4,19 δισ.

Σε σύγκριση με την κατάταξη του 2022, τη θέση τους στη δεκάδα απώλεσαν οι εταιρείες China VLCC και Sinokor, ενώ εντός δεκάδας βρέθηκαν οι εταιρείες Dynacom Tankers και CMB Finacial Leasing.

σε όρους αξίας (εκατ. δολάρια)

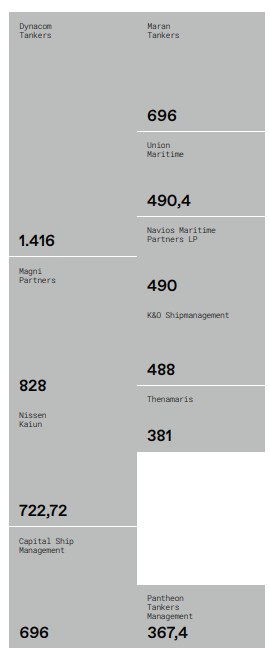

Παραγγελίες: Η αρένα των Ελλήνων πλοιοκτητών

Αδιαμφισβήτητα πρωταγωνιστικός ήταν ο ρόλος των Ελλήνων πλοιοκτητών στις παραγγελίες δεξαμενόπλοιων το 2023, καθώς τα fundamentals της αγοράς είναι ευνοϊκά για το μέλλον. Μάλιστα, από τις δέκα κορυφαίες εταιρείες σε όρους αξίας παραγγελιών δεξαμενόπλοιων το 2023, βάσει της VesselsValue, οι έξι είναι ελληνικών συμφερόντων. Οι έξι αυτές εταιρείες προέβησαν σε αθροιστικές παραγγελίες ύψους $4,05 δισ., επίπεδα που αντιστοιχούν στο 61,5% των συνολικών διατεθέντων κεφαλαίων για παραγγελίες tankers το 2023 από τις δέκα κορυφαίες εταιρείες παγκοσμίως.

Στην πρώτη θέση της κατάταξης βρίσκεται η Dynacom Tankers. Η Dynacom εντός του 2023 τοποθέτησε παραγγελίες για την κατασκευή δεξαμενόπλοιων συνολικής αξίας που ξεπερνά τα $1,4 δισ.

Τα εν λόγω επίπεδα διαφέρουν σημαντικά με τη δεύτερη στην κατάταξη Magni Partners, η οποία παρήγγειλε δεξαμενόπλοια αξίας $828 εκατ. το 2023. Η εν λόγω εταιρεία εξειδικεύεται στα χρηματοοικονομικά και στο real estate. Στην κατάταξη της VesselsValue, την τρίτη θέση καταλαμβάνει η ιαπωνική Nissen Kaiun, με επενδύσεις για τη ναυπήγηση δεξαμενόπλοιων αξίας $722,7 εκατ.

Στις επόμενες δύο θέσεις βρίσκονται οι εταιρείες Maran Tankers, με επικεφαλής την κ. Μαρία Αγγελικούση, και Capital Ship Management, με επικεφαλής τον κ. Ευάγγελο Μαρινάκη. Καθεμία εκ των δύο εταιρειών τοποθέτησε παραγγελίες αξίας $696 εκατ.

Η Navios Maritime Partners LP βρίσκεται στην έβδομη θέση, με παραγγελίες αξίας $490 εκατ. Στην ένατη και στη δέκατη θέση συναντώνται πάλι εταιρείες ελληνικών συμφερόντων, και συγκεκριμένα η Thenamaris με παραγγελίες ύψους $381 εκατ. και η Pantheon Tankers Management με παραγγελίες ύψους $367,4 εκατ.

Αξίζει να σημειωθεί ότι η K&O Shipmanagement –με έδρα στο Ντουμπάι– βρίσκεται στην όγδοη θέση της κατάταξης, με παραγγελίες ύψους $488 εκατ.

Σημειωτέον ότι οι εταιρείες Navios Maritime Partners και Nissen Kaiun βρέθηκαν και το 2022 στη δεκάδα. Σε κάθε περίπτωση, υπάρχει σημαντική διαφορά στο ύψος του συνόλου των επενδύσεων για παραγγελίες δεξαμενόπλοιων από το 2022 στο 2023. Πέρυσι, στην πρώτη θέση είχε βρεθεί η TEN με επικεφαλής τον δρα Νικόλα Τσάκο, με συνολικές επενδύσεις $259 εκατ. Το 2023, η TEN προέβη σε παραγγελίες ύψους $258 εκατ., βάσει των στοιχείων της VesselsValue. To ποσό που το 2022 της έδωσε την πρώτη θέση της κατάταξης, το 2023 δεν ήταν αρκετό για να της δώσει μια θέση εντός της δεκάδας. Το γεγονός αυτό αντανακλά την έντονη δραστηριότητα στις παραγγελίες δεξαμενόπλοιων εντός του 2023.

Η TEN δεν ήταν η μοναδική εταιρεία ελληνικών συμφερόντων που έμεινε εκτός δεκάδας. Οι TMS Tankers ($306 εκατ.), Arcadia Shipmanagement ($170,5 εκατ.) και Evalend Shipping ($170,5 εκατ.) ήταν ορισμένες από τις εταιρείες ελληνικών συμφερόντων που προχώρησαν σε παραγγελίες δεξαμενόπλοιων το 2023, όμως έμειναν εκτός της δεκάδας σε όρους αξίας παραγγελιών.

Στη second-hand αγορά μία συμφωνία ξεχωρίζει

To 2023 αποτέλεσε έτος υψηλού ενδιαφέροντος για επενδύσεις με στόχο την απόκτηση δεξαμενόπλοιων στη secondhand αγορά. Ωστόσο, σε σύγκριση με το 2022, η δραστηριότητα είναι κάπως νωχελικότερη. Άλλωστε, σύμφωνα με τη VesselsValue, το 2023, 1.206 δεξαμενόπλοια άλλαξαν χέρια στη δευτερογενή αγορά, έναντι 1.489 το 2022.

Όσον αφορά τις δέκα κορυφαίες εταιρείες σε όρους αγοραπωλησιών δεξαμενόπλοιων το 2023, το γεγονός ότι η Frontline βρίσκεται στην πρώτη θέση δεν προκαλεί ιδιαίτερη έκπληξη. Άλλωστε, η συμφωνία με τη Euronav, που έδωσε τέλος στο πολύμηνο αδιέξοδο μεταξύ των δύο εταιρειών, περιλάμβανε την απόκτηση 24 VLCCs έναντι $2,35 δισ.

Στην επόμενη θέση της κατάταξης βρέθηκε η Torm Tankers με αγορές ύψους $842,9 εκατ. Η συχνή παρουσία της Torm στις εβδομαδιαίες εκθέσεις των ναυλομεσιτών αντανακλάται στη θέση που καταλαμβάνει. Άλλωστε, εφόσον η συμφωνία μεταξύ Euronav και Frontline δεν είχε ολοκληρωθεί, η Torm θα ήταν εκείνη που θα βρισκόταν στην πρώτη θέση.

Η εισχώρηση εταιρειών leasing και ευρύτερα παροχής χρηματοοικονομικών λύσεων στη ναυτιλία είναι χαρακτηριστική στα δεδομένα της VesselsValue. Στην τρίτη θέση της κατάταξης βρίσκεται η ιδρυθείσα το 2015 Maritime Partners LLC, με αγορές ύψους $747 εκατ. Η εταιρεία εδρεύει στις ΗΠΑ, γεγονός που κεντρίζει το ενδιαφέρον, καθώς δύναται να αντανακλά τον αντίκτυπο της αφύπνισης της Δύσης έναντι της κινεζικής στρατηγικής εισχώρησης στη ναυτιλία μέσω εταιρειών leasing και χρηματοπιστωτικών ιδρυμάτων.

Η κατάταξη συνεχίζεται με την αμφιλεγόμενη ινδική εταιρεία Gatik, η οποία πραγματοποίησε αγορές ύψους $594,6 εκατ. το 2023. Η Gatik είχε τραβήξει τα βλέμματα και το 2022, οπότε και είχε προχωρήσει στην απόκτηση 14 δεξαμενόπλοιων έναντι $328 εκατ. Ο λόγος που η Gatik βρίσκεται στο επίκεντρο είναι το χρονικό πλαίσιο της ίδρυσής της, η οποία έλαβε χώρα το 2022, λίγο μετά την εκκίνηση του πολέμου στην Ανατολική Ευρώπη μεταξύ Ρωσίας και Ουκρανίας. Τα πλοία που απέκτησε η εταιρεία τότε ήταν μεγάλα σε ηλικία – πρώτα υποψήφια να πλαισιώσουν τον λεγόμενο «σκοτεινό» στόλο δεξαμενόπλοιων.

Βάσει των δεδομένων της VesselsValue, επόμενη στην κατάταξη είναι η Radiating World Shipping Services. Η εταιρεία που εδρεύει στο Ντουμπάι προχώρησε στην απόκτηση δεξαμενόπλοιων συνολικής αξίας $320,5 εκατ. το 2023. Η εν λόγω εταιρεία εστιάζει στην παροχή υπηρεσιών που καλύπτουν το πλήρες φάσμα της διαχείρισης ενός πλοίου. Το γεγονός ότι εδρεύει στο Ντουμπάι αντανακλά την ανάδειξη των Ηνωμένων Αραβικών Εμιράτων ως σημείου ενδιαφέροντος για τη διεθνή ναυτιλιακή κοινότητα, εξέλιξη που έχει καταστεί εμφανής τα τελευταία έτη.

σε όρους αξίας (εκατ. δολάρια)

Στις επόμενες θέσεις της κατάταξης, οι διαφορές μεταξύ των εταιρειών όσον αφορά το ύψος των αγοραπωλησιών είναι μικρές. Στην έκτη θέση της κατάταξης βρίσκεται η Beks Shipmanagement and Trading με έδρα την Τουρκία. Η κινεζική παρουσία δεν λείπει ούτε στις αγορές secondhand δεξαμενόπλοιων, με την CSSC Shipping ($204 εκατ.) να καταλαμβάνει την έβδομη θέση. Η ασιατική παρουσία συνεχίζεται και στην όγδοη θέση, όπου βρίσκεται η νοτιοκορεατική Sinokor ($192 εκατ.). Τη δεκάδα κλείνουν οι Advantage Tankers ($153 εκατ.) και Star Voyages Shipping ($152,5 εκατ.).

Η έλλειψη εταιρειών ελληνικών συμφερόντων από τη δεκάδα των αγορών στη second-hand αγορά μπορεί να φαντάζει εκκωφαντική, αλλά στην πραγματικότητα αντανακλά την εστίαση των Ελλήνων πλοιοκτητών στις παραγγελίες δεξαμενόπλοιων. Άλλωστε, οι Έλληνες πλοιοκτήτες συνιστούν τους πρωταγωνιστές της αγοράς δεξαμενόπλοιων, καθώς περίπου ένα στα τρία tankers σε όρους χωρητικότητας βρίσκεται υπό ελληνική ιδιοκτησία και διαχείριση.

Ωστόσο, το γεγονός ότι δεν υπήρχαν εταιρείες ελληνικών συμφερόντων στην κορυφαία δεκάδα δεν συνεπάγεται ότι οι Έλληνες πλοιοκτήτες παρέμειναν αμέτοχοι στη secondhand αγορά των tankers. Τουναντίον, οι δέκα κορυφαίες –σε όρους διατεθέντων κεφαλαίων για την αγορά second-hand δεξαμενόπλοιων– εταιρείες ελληνικών συμφερόντων προχώρησαν σε αγορές ύψους $821,5 εκατ. το 2023. Σε αυτές συγκαταλέγονται μεταξύ άλλων οι New Shipping, Naftomar, Imperial Petroleum, Miverva Marine, Thenamaris.

Ευρύτερα, από τις δέκα εταιρείες που βρέθηκαν το 2022 στην κορυφαία δεκάδα επενδύσεων, μόλις δύο διατήρησαν μια θέση στη δεκάδα του 2023: οι Sinokor και Gatik Ship Management. Πέραν αυτού, πέρυσι στις δέκα κορυφαίες εταιρείες συγκαταλέγονταν και τρεις κινεζικές εταιρείες leasing. Η φετινή απουσία τους αντανακλά τον καιροσκοπικό χαρακτήρα των περσινών επενδύσεών τους, εν μέσω της ανόδου των ναύλων των δεξαμενόπλοιων στον απόηχο της ρωσικής εισβολής στην Ουκρανία.

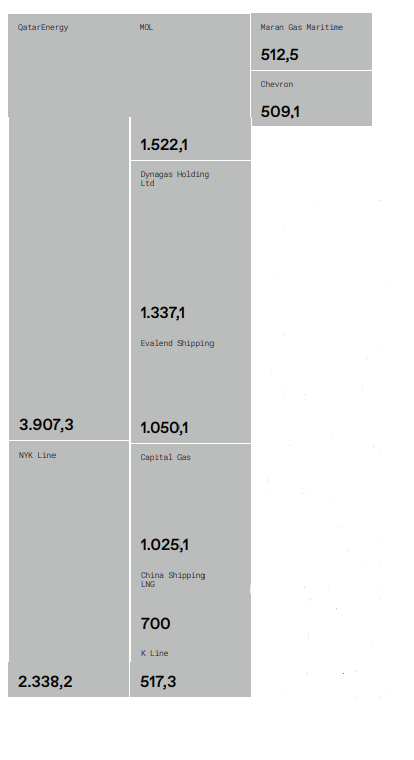

LNG CARRIERS

Οι κορυφαίες εταιρείες παγκοσμίως

Η παρουσία εταιρειών της χώρας του Ανατέλλοντος Ηλίου στην κορυφαία δεκάδα δεν προκαλεί έκπληξη. Άλλωστε, η στροφή της Ιαπωνίας στο LNG μετά το ατύχημα της Φουκουσίμα δημιούργησε ανάγκη για θαλάσσιες εισαγωγές του ορυκτού καυσίμου και συνεπώς δημιούργησε ευκαιρίες για

ιαπωνικές εταιρείες διαχείρισης LNGCs.

Κορυφαία εταιρεία παγκοσμίως είναι η NYK Line, βάσει των δεδομένων της VesselsValue, με στόλο συνολικής αξίας $16,3 δισ. Κατά πόδας ακολουθεί η επίσης ιαπωνική MOL, με στόλο αξίας $15,06 δισ.

Στην τρίτη θέση συναντάμε τη μοναδική ελληνική παρουσία της δεκάδας. Η Maran Gas Maritime αποτελεί την τρίτη ισχυρότερη εταιρεία LNG carriers παγκοσμίως, με αξία στόλου που σχεδόν αγγίζει τα $9 δισ. Η εστίαση της εταιρείας με επικεφαλής την κ. Μαρία Αγγελικούση στο LNG οφείλεται, μεταξύ άλλων, στις εκτιμήσεις τους για τον κεντρικό ρόλο του ορυκτού ως εμπορεύματος αλλά και ως ναυτιλιακού καυσίμου τα ερχόμενα έτη.

Ιδιαίτερο ενδιαφέρον παρουσιάζουν και οι καταριανές παρουσίες στην κορυφαία δεκάδα. Πέραν ενός εκτενούς ναυπηγικού προγράμματος που έχει εκκινήσει, η QatarEnergy βρίσκεται στην πέμπτη θέση παγκοσμίως, με στόλο αξίας $6,93 δισ. Εκτός αυτού, στη δεκάδα υπάρχει και η εταιρεία Qatar Gas Transport, με στόλο αξίας $4,62 δισ.

Παράλληλα, η απουσία εταιρειών ελληνικών συμφερόντων από την κορυφαία δεκάδα παγκοσμίως δεν σημαίνει πως δεν υπάρχουν και άλλες εταιρείες με σημαντικό στόλο πέραν της Maran Gas. Τουναντίον, η Dynagas, με επικεφαλής τον κ. Γιώργο Προκοπίου, διαθέτει στόλο αξίας $4 δισ. Ακόμα, οι κορυφαίες δέκα εταιρείες ελληνικών συμφερόντων σε όρους

αξίας διαθέτουν έκαστη στόλους αξίας που ξεπερνά το $1 δισ. Στην «ελληνική» δεκάδα συγκαταλέγονται οι εταιρείες GasLog ($3,66 δισ.), TMS Cardiff Gas ($3,66 δισ.), Capital Gas ($2,72 δισ.), Alpha Gas ($1,93 δισ.), Minerva Marine ($1,75 δισ.), GasLog Partners ($1,58 δισ.), Thenamaris ($1,19 δισ.) και Evalend ($1,02 δισ.).

Πέρα από αλλαγές στη θέση εντός της δεκάδας, η μόνη διαφορά σε σύγκριση με την αντίστοιχη κατάταξη του 2022 είναι η είσοδος της QatarEnergy και η έξοδος της GasLog από τη δεκάδα.

Δυναμική ελληνική παρουσία στις παραγγελίες

Σύμφωνα με τα στοιχεία της VesselsValue, τέσσερις εταιρείες ελληνικών συμφερόντων προχώρησαν σε παραγγελίες για τη ναυπήγηση LNG carriers. Παρότι η συμμετοχή αυτή φαντάζει μικρή, και οι τέσσερις εταιρείες βρέθηκαν στη δεκάδα των παραγγελιών για LNG carriers παγκοσμίως το 2023.

Η Dynagas βρέθηκε στην τέταρτη θέση παγκοσμίως, με παραγγελίες αξίας $1,34 δισ. Αμέσως μετά ακολούθησε η Evalend, με παραγγελίες αξίας $1,05 δισ. Στην έκτη θέση παγκοσμίως βρέθηκε η Capital Gas, με παραγγελίες αξίας $1,03 δισ. Τελευταία ελληνική παρουσία ήταν εκείνη της Maran Gas Maritime, συνολικής αξίας $512,5 εκατ.

Παράλληλα, στις πρώτες θέσεις παγκοσμίως σε όρους τοποθέτησης παραγγελιών βρίσκονται ιαπωνικές και καταριανές εταιρείες. Η εταιρεία νούμερο ένα το 2023 ήταν η QatarEnergy, με παραγγελίες ύψους $3,91 δισ. Στη δεύτερη και στην τρίτη θέση βρέθηκαν οι ιαπωνικές εταιρείες NYK Lines και MOL, με παραγγελίες αξίας $2,34 δισ. και $1,52 δισ. αντίστοιχα.

Η ελληνική παρουσία στις παραγγελίες LNG carriers το 2023 είναι αρκετά εντονότερη έναντι του 2022, οπότε και μόνο οι Maran Gas και TMS Cardiff Gas είχαν συμπεριληφθεί στις κορυφαίες δέκα εταιρείες, με παραγγελίες για επτά LNG carriers αξίας $1,6 δισ. έκαστη.

Ελληνική κορυφή στις αγοραπωλησίες

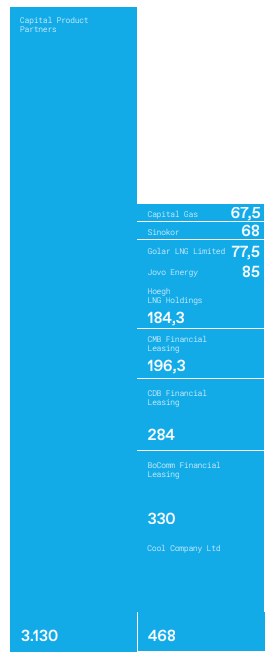

$4,9 δισ. διατέθηκαν το 2023 για την αγορά second-hand LNG carriers από τις 10 κορυφαίες εταιρείες

Η ελληνική παρουσία στις επενδύσεις σε LNG carriers είναι έντονη και στο μέτωπο των αγορών, όπου η Capital Product Partners έσπασε τα κοντέρ, βάσει της VesselsValue. Πιο συγκεκριμένα, η Capital Product Partners προχώρησε σε αγορές LNG carriers συνολικής αξίας $3,13 δισ. Τα εν λόγω

επίπεδα είναι ιδιαίτερα υψηλότερα σε σχέση με άλλες εταιρείες της δεκάδας, καθώς στη δεύτερη θέση βρίσκεται η Cool Company με αγορές ύψους $468 εκατ.

Η παρουσία κινεζικών εταιρειών που συνδέονται με χρηματοπιστωτικά ιδρύματα δεν λείπει ούτε από τις αγορές LNG carriers. Στην τρίτη θέση βρίσκεται η BoComm Financial Leasing ($330 εκατ.), στην τέταρτη η CDB Financial Leasing ($284 εκατ.) και στην πέμπτη θέση η CMB Financial Leasing ($196,3 εκατ.).

Η έντονη παρουσία των συγκεκριμένων εταιρειών είχε καταστεί εμφανής και το 2022. Στην αντίστοιχη κατάταξη, εντός δεκάδας είχαν βρεθεί οι CMB Financial Leasing και CDB Leasing και το 2022. Τέλος, αξίζει να αναφερθεί ότι στη δέκατη θέση βρίσκεται εκ νέου εταιρεία του Ομίλου Μαρινάκη, και δη η Capital Gas, με αγορές ύψους $67,5 εκατ.

ΕΠΙΒΑΤΗΓΟΣ ΝΑΥΤΙΛΙΑ

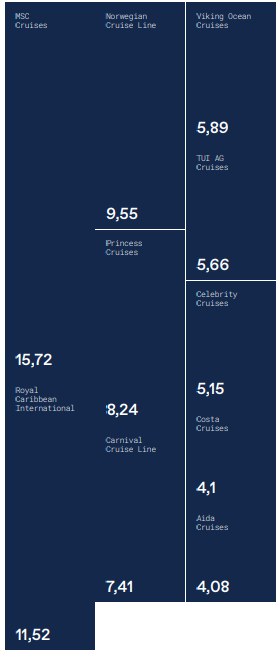

Στην κορυφή παραμένει η Δύση

Μία από τις πρώτες παρατηρήσεις που πρέπει να σχολιαστούν όσον αφορά τις κορυφαίες εταιρείες της επιβατηγού ναυτιλίας είναι η απουσία ασιατικών εταιρειών. Όπως και στην αντίστοιχη κατάταξη του 2022, οι κορυφαίες δέκα επιβατικές εταιρείες σε όρους αξίας στόλου, βάσει της VesselsValue, εδρεύουν στη Δύση. Πέραν αυτού, η κατάταξη σε σύγκριση με το 2022 δεν έχει μεταβληθεί καθόλου.

Μία μονάχα διαφορά καταγράφεται σε σύγκριση με την κατάταξη του 2022: Η αθροιστική αξία του στόλου των κορυφαίων δέκα εταιρειών πλέον αγγίζει τα $77,3 δισ. έναντι $82,1 δισ. το 2022. Εννέα από τις δέκα εταιρείες της κατάταξης κατέγραψαν πτώση της αθροιστικής αξίας των στόλων τους, με μοναδική εξαίρεση να αποτελεί η Carnival Cruise Line, η αξία του στόλου της οποίας αυξήθηκε στα $7,41 δισ. έναντι $7,3 δισ. το 2022. Παρότι, εξετάζοντας τις εταιρείες μεμονωμένα, η MSC Cruises βρίσκεται στην πρώτη θέση, διατηρώντας τα ηνία τόσο στην αγορά των containerships όσο και στην επιβατηγό ναυτιλία, η εικόνα διαφοροποιείται εφόσον ληφθούν υπόψη οι όμιλοι εταιρειών.

Ενδεικτικά, η Royal Caribbean είναι μητρική εταιρεία της Celebrity Cruises και συνδέεται και με την TUI AG Cruises – joint venture των Royal Caribbean και TUI AG. Συνεπώς, η αθροιστική αξία των στόλων οι οποίοι ανήκουν στη Royal Caribbean ή σε εταιρείες συνδεδεμένες με αυτήν αγγίζει τα $22,3 δισ.

Την ίδια ώρα, η Carnival είναι μητρική των Princess Cruises, Costa Cruises και Aida Cruises και συνεπώς ο αθροιστικός στόλος των εταιρειών ανέρχεται σε $23,9 δισ.

το 2023 (σε δισ. δολάρια)

Περιορισμένη η επενδυτική δραστηριότητα

Το γεγονός ότι το ύψος των επενδύσεων που έλαβαν χώρα το 2023 στην επιβατηγό ναυτιλία δεν ήταν συγκρίσιμο με εκείνο στους τέσσερις βασικούς τύπους εμπορικών πλοίων δεν προκαλεί έκπληξη. Δύο μόνο εταιρείες

κεντρίζουν τα βλέμματα: η Cruise Saudi, με συνολικές αγορές $330 εκατ. το 2023, και η CSSC Shipping με αγορές επιβατηγών πλοίων ύψους $171,3 εκατ.

Πάντως, είναι άξιο αναφοράς ότι, βάσει των στοιχείων της VesselsValue, τρεις ελληνικές ακτοπλοϊκές εταιρείες προχώρησαν σε αγορές επιβατηγών πλοίων το 2023. Η Golden Star Ferries αγόρασε πλοία αξίας $7,2εκατ., η A Ships Management SA πλοία αξίας $2 εκατ. και η Creta Cargo Lines πλοία αξίας $1,8 εκατ.

Όσον αφορά παραγγελίες επιβατηγών πλοίων, μόλις δύο εταιρείες υπάρχουν στη «δεκάδα» της VesselsValue. Πρόκειται για τις Four Seasons Resort και Siremar, με την πρώτη να προχωρά σε παραγγελίες αξίας $437,5 εκατ. και τη δεύτερη σε παραγγελίες αξίας $126,9 εκατ.

ΝΧ

Συντακτική ομάδα Ναυτικών Χρονικών

ΕΥ: Αισιόδοξοι οι CEOs για το 2025

Πώς μεταβάλλει η κλιματική αλλαγή τις επενδυτικές προτεραιότητες των επιχειρήσεων

Η κλιματική αλλαγή τρίτη προτεραιότητα επενδύσεων ESG στην Ελλάδα

Τραπεζικός κλάδος: Αισιοδοξία για τις προοπτικές των αναδυόμενων τεχνολογιών

Solvang ASA: «Ορμητήριο» για νεότευκτα VLGCs η Νότια Κορέα

Τα νοτιοκορεατικά ναυπηγεία παραμένουν κύρια επιλογή όσον αφορά την κατασκευή υγραεριοφόρων, με τη Solvang ASA να ανακοινώνει την εκκίνηση της κατασκευής δύο VLGCs στις…

Πασχαλινά έθιμα και παραδόσεις των ελληνικών νησιών

Το Πάσχα αποτελεί την μεγαλύτερη γιορτή του χριστιανισμού. Το θαύμα της Αναστάσεως του Χριστού, προσκαλεί τους απανταχού πιστούς να εορτάσουν την μεγάλη αυτή στιγμή…

«Nea Tyhi»: Σταθερά στην ελληνική σημαία η Fafalios Shipping

Την ελληνική σημαία ύψωσε το bulk carrier «Nea Tyhi» διαχείρισης της Fafalios Shipping. To πλοίο χωρητικότητας 82.211 dwt ναυπηγήθηκε το 2009 στην Ιαπωνία. Ο…

Διμερής συμφωνία για αύξηση των κατώτατων απολαβών των ναυτικών

Tον τελευταίο κύκλο των διαπραγματεύσεων για τις ελάχιστες απολαβές των ναυτικών ολοκλήρωσε ο Διεθνής Οργανισμός Εργασίας (ILO) σε συνεδρίαση του Subcommittee on Wages of…

ΗΠΑ-Κίνα: Η Τιτανομαχία

Η σύγκρουση ανάμεσα στις ΗΠΑ και την Κίνα αρχίζει να παίρνει την μορφή εμπορικού πολέμου με απρόβλεπτες συνέπειες. Αλλά ο ανταγωνισμός μεταξύ των δύο…

Τα δεδομένα για το orderbook των δεξαμενόπλοιων

Σε 981 διαμορφώνονται, βάσει των τελευταίων δεδομένων, τα δεξαμενόπλοια των οποίων η ναυπήγηση εκκρεμεί. Ειδικότερα, σύμφωνα με πρόσφατη έκθεση της ναυλομεσιτικής Braemar, εκκρεμεί η…

«Στα σχοινιά» οι τεχνολογικοί κολοσσοί ελέω εμπορικού πολέμου

Οι πρόσφατοι περιορισμοί της κρατικής διοίκησης Τραμπ στις εξαγωγές μικροκυκλωμάτων H20 της Nvidia θα μπορούσαν να κοστίσουν στην εταιρεία δισεκατομμύρια δολάρια και να επιδράσουν…

Bulk carriers: Οι επιπτώσεις των δασμών, γρίφος για δυνατούς λύτες

Δεδομένες θα πρέπει να θεωρούνται οι ανακατατάξεις στον εμπορευματικό χάρτη των bulk carriers, καθώς ΗΠΑ και Κίνα επιδίδονται σε έναν άνευ προηγουμένου εμπορικό πόλεμο…